Von Olivier Frey

Wie steht es um das Funding?

Oktober ist schon ein interessanter Monat. Der Arbeitsalltag wird durch zwei Wochen Ferien entlastet, was das geschäftige Treiben leicht eindämmt. Was dieses Jahr noch dazu kam, war eine geopolitische Erholung, die hoffentlich nachhaltig ist, und keine neuen, grösseren internationalen Unstimmigkeiten (ausser in Kanada). Wir in der Schweiz durften uns an der ersten Prosa aus dem Zinsentscheid der SNB erfreuen.

CHF – 21 Jahre nach Greenspan

Nun hat auch die SNB begonnen, zeitverzögert ein Kurzprotokoll über die Diskussionen zu veröffentlichen, die zum Zinsentscheid führen – Alan Greenspan hat das für die FED 2004 bereits eingeführt.

Drei Erkenntnisse aus meiner Sicht:

- Wir kennen nun die vollständigen Gremien und deren Mitglieder, an welche Weihnachtskarten verschickt werden können

- Sentiment-Indikatoren können erstellt werden: 25-mal wurde Inflation, 16-mal Tarife erwähnt.

- Negativzinsen waren weniger ein Thema – dafür stärker der getrübte wirtschaftliche Ausblick.

Da sich die SNB den Standards von FED und EZB annähert (Pressekonferenz, Protokolle), kann ich hier noch meine Wunschliste anführen: die Anzahl der Zinsentscheidtreffen von momentan vier zu erhöhen. Ich schreibe es auf die Karte.

USD – Der Zinsentscheid macht Sinn

Die Arbeitsmarktzahlen sind gedämpfter, was eine Reduktion um 0.25 % erlaubte. Zudem wurden auch politisch die Wogen etwas geglättet. Die Inflation entwickelt sich zwar in die falsche Richtung, „tarifbereinigt“ soll sie aber nur leicht über 2 % zu stehen kommen.

Fast wichtiger ist der Stopp des „Quantitative Tightening“, d. h. des Bilanzabbaus. Seit kurzer Zeit zeigt sich ein leichter Funding-Stress am kurzen Ende. Dies äussert sich darin, dass die effektiven Zinsen über dem Leitsatz liegen. Als Beispiel kann der SOFR-Index dienen: Dieser fixierte am Mittwochabend, nach dem Zinsentscheid, bei 4.31 %. Die Quintessenz daraus ist, dass es für kommerzielle Banken etwas teurer wird, Geld zu beschaffen – was als Folgeeffekt eine Verteuerung für den Endkunden mit sich bringt (von Wall Street zu Main Street). Da nun wieder US Treasuries gekauft werden, erhofft sich die FED eine gewisse Kontrolle über die Zinskurve.

EUR – Die Europäische Zentralbank bleibt beim gewählten Ansatz

Die drei Leitzinsen wurden am 30. Oktober unverändert belassen. Der Bilanzabbau wird weitergeführt, indem auslaufende Obligationen nicht reinvestiert werden.

Einige Einblicke in die Ausführungen der EZB waren interessant:

- Zwar blieben die Margen im Obligationenmarkt unverändert, doch die Banken verschärften ihre Kreditvorgaben – trotz höherer Spareinlagen der Kunden.

- Wie in den USA hat sich die Inflation seit dem letzten Entscheid leicht erhöht, vorwiegend aufgrund weniger stark fallender Energiepreise (Hallo vom Basiseffekt) und höherer Servicekosten. Zwei Komponenten, die als Treiber zu beobachten sind.

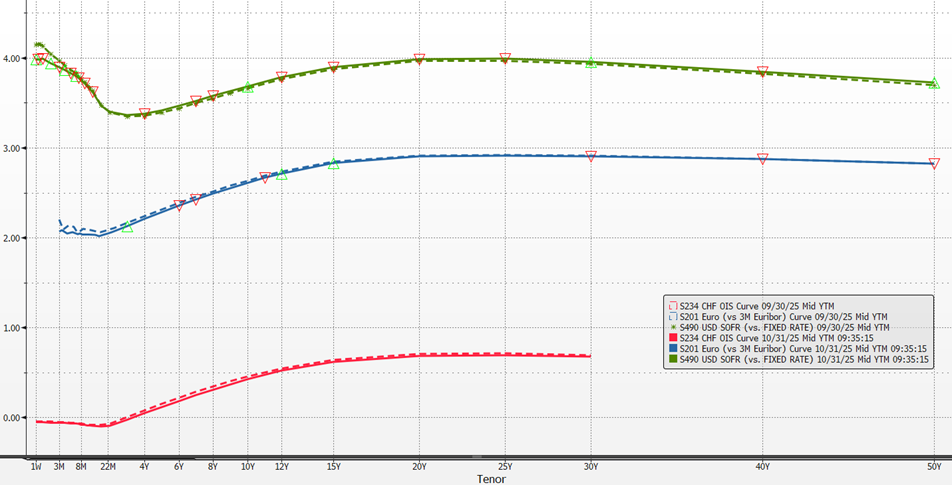

Erwartungen an die Zinsen – Für CHF, EUR und USD sind die Erwartungen von seitwärtsverlaufenden Märkten über die nächsten Monate.

Schweiz – Der SARON-Futures-Markt preist bis September 2027 keine Zinsschritte ein. Die Erwartung ist folglich, dass der Leitzins über diese Periode bei 0 % verbleibt.

Die Swapsätze bleiben eine Funktion von Inflationserwartungen und Wirtschaftswachstum – beides wird derzeit als tief eingeschätzt.

Eurozone – Die Markterwartung bis September 2027 liegt zwischen 1.75 % und 2 % bei den Overnight-Zinsen (momentaner Leitzins: 2 %). Analog zur Schweiz wird dieser Zeitraum als stabil angesehen.

USA – SOFR-Futures für September 2027 handeln bei 3 %, was vier Reduktionen um je 0.25 % entspricht.

Während in der Schweiz und der Eurozone vermehrt auf die Inflation geachtet wird, erschwert das Doppelmandat aus Vollbeschäftigung und Inflation eine vereinfachte Betrachtung. Aus der Kommunikation der Federal Reserve lässt sich eine Tendenz zur höheren Gewichtung der Arbeitsmarktdaten erkennen.

Die Zinssätze am längeren Ende der Zinskurve orientieren sich zudem stärker am hohen Verschuldungsgrad der Bundesregierung. Der tiefere Ankerpunkt der Leitzinsen wird daher wohl nicht 1:1 weitergegeben, was eine steilere Zinskurve mit sich bringen dürfte.

Funding Squeeze – Sowohl Mme Lagarde wie Jerome Powell erwähnten in ihren Pressekonferenzen, dass sich die Kreditvergabe durch Banken erschwert hat. Besonders aus den US-Zinsen, wie vorgängig erwähnt, lässt sich erkennen, dass sich die Geldaufnahme verteuert hat.

Diese Dynamik ist nicht dieselbe, wie in der Schweiz, wo wir die Tendenz des verteuerten Gelds sich auf Regulation, sprich Basel III und SNB geforderte erhöhte Einlagen, und Verringerung der Konkurrenz, zurückzuführen ist.

Trotzdem ist es interessant, dass in einem Markt von tieferwerdenden Leitzinsen, die Kreditaufnahme teurer wird.

Wichtig: Erwartungen basieren auf vergangene Information und einen konstanten Ausblick, signifikante Änderungen, wie Inflationsschocks und geopolitische Ereignisse können Erwartungswerte aber jederzeit ändern.

Quelle: Bloomberg, 31. Oktober 2025

| Wirtschaft | Index | Publikation | Letzte Messung | Erwarteter Wert | Trend letzte 3 Monate | Letztes Quartal | Erwartung dieses Quartal | Vorhersage auf Ende Jahr |

|---|---|---|---|---|---|---|---|---|

| Schweiz | SNB Leitzinsentscheid | 11.12.2025 | 0.00 | - | -0.02 | -0.03 | ||

| CPI Headline YoY | 03.11.2025 | 0.20 | ↗ | 0.20 | 0.20 | 0.20 | ||

| CPI Core YoY | 03.11.2025 | 0.70 | ↗ | 0.70 | 0.70 | 0.70 | ||

| Brutto Inland Produkt (GDP) | 28.11.2025 | 1.30 | - | 1.30 | 1.30 | 1.30 | ||

| Arbeitslosenquote | 06.11.2025 | 2.80 | ↗ | 2.80 | 3.10 | 2.90 | ||

| United States | FOMC Leitzinsentscheid | 10.12.2025 | 4.00 | 3.79 | ↘ | 4.25 | 3.83 | |

| PCE Headline YoY | 26.11.2025 | 2.70 | ↗ | - | 2.70 | 2.70 | ||

| PCE Core YoY | 26.11.2025 | 2.91 | ↗ | - | 2.91 | 2.91 | ||

| CPI Headline YoY | 13.11.2025 | 3.00 | ↗ | 3.00 | 3.00 | 3.00 | ||

| CPI Core YoY | 13.11.2025 | 3.00 | ↗ | 3.00 | 3.00 | 3.00 | ||

| Brutto Inland Produkt (GDP) | 26.11.2025 | 2.10 | - | 2.10 | 2.10 | 2.10 | ||

| Arbeitslosenquote | 07.11.2025 | 4.30 | ↗ | 4.30 | 4.30 | 4.30 | ||

| Non-Farm Payroll (in Tausend) | 07.11.2025 | 22 | ↗ | 22 | 22 | 22 | ||

| Eurozone | EZB Leitzinsentscheid | 18.12.2025 | 2.00 | - | 2.00 | 2.00 | 2.00 | |

| CPI Headline YoY | 19.11.2025 | 2.10 | ↗ | 2.10 | 2.10 | 2.10 | ||

| CPI Core YoY | 31.10.2025 | 2.40 | ↗ | 2.40 | 2.40 | 2.40 | ||

| Brutto Inland Produkt (GDP) | 14.11.2025 | 1.30 | ↘ | 1.30 | 1.30 | 1.30 | ||

| Arbeitslosenquote | 02.12.2025 | 6.30 | ↘ | 6.30 | 6.30 | 6.30 |

Quelle: Bloomberg, 31. Oktober 2025

| Index | 31.10.2025 | Trend | 31.03.2025 | 30.06.2025 | 30.09.2025 | Forward 31.03.2026 |

|---|---|---|---|---|---|---|

| 🇨🇭 Schweiz | ||||||

| SARON Overnight | -0.0477 | ↘ | 0.2063 | -0.0317 | -0.0451 | -0.0900 |

| CHF 2-Jahres Swapsatz | -0.0910 | ↘ | 0.1188 | -0.1334 | -0.0693 | 0.0017 |

| CHF 10-Jahres Swapsatz | 0.4212 | ↘ | 0.6440 | 0.5275 | 0.4534 | 0.5308 |

| CHF 30-Jahres Swapsatz | 0.6771 | ↘ | 0.8250 | 0.8175 | 0.6943 | 0.7019 |

| 🇺🇸 United States | ||||||

| SOFR Overnight | 4.0400 | ↘ | 4.4100 | 4.4500 | 4.2400 | 3.0900 |

| USD 2-Jahres Swapsatz | 3.3985 | ↗ | 3.7174 | 3.4903 | 3.3960 | 3.1607 |

| USD 10-Jahres Swapsatz | 3.6729 | ↗ | 3.7613 | 3.6865 | 3.6571 | 3.6852 |

| USD 30-Jahres Swapsatz | 3.9421 | ↗ | 3.7876 | 3.8996 | 3.9336 | 3.8897 |

| 🇪🇺 Eurozone | ||||||

| 3-Monats Euribor | 2.0500 | ↗ | 2.3360 | 1.9440 | 2.0320 | 1.8850 |

| EUR 2-Jahres Swapsatz | 2.1411 | ↘ | 2.1915 | 2.0040 | 2.1560 | 2.1723 |

| EUR 10-Jahres Swapsatz | 2.6489 | ↘ | 2.6538 | 2.6056 | 2.6775 | 2.7286 |

| EUR 30-Jahres Swapsatz | 2.8849 | ↘ | 2.6313 | 2.7625 | 2.9000 | 2.9402 |

| Index | 31.10.2025 | Trend | 31.03.2025 | 30.06.2025 | 30.09.2025 | Forward 31.03.2026 |

|---|---|---|---|---|---|---|

| 🇨🇭 Schweiz | ||||||

| SWISS MARKET INDEX | 12’265.19 | ↗ | 12’598.12 | 11’921.46 | 12’109.42 | 12’237.00 |

| SPI SWISS PERFORMANCE IX | 17’027.33 | ↗ | 16’800.32 | 16’534.67 | 16’748.62 | - |

| 🇺🇸 United States | ||||||

| DOW JONES INDUS. AVG | 47’522.12 | ↗ | 42’001.76 | 44’094.77 | 46’397.89 | 48’107.00 |

| S&P 500 INDEX | 6’822.34 | ↗ | 5’611.85 | 6’204.95 | 6’688.46 | 6’972.00 |

| NASDAQ COMPOSITE | 23’581.14 | ↗ | 17’299.29 | 20’369.73 | 22’660.01 | 26’498.00 |

| 🇪🇺 Eurozone | ||||||

| Euro Stoxx 50 Pr | 5’684.98 | ↗ | 5’248.39 | 5’303.24 | 5’529.96 | 5’723.00 |

| DAX INDEX | 24’061.24 | ↗ | 22’163.49 | 23’909.61 | 23’880.72 | 24’271.00 |

| CAC 40 INDEX | 8’143.97 | ↗ | 7’790.71 | 7’665.91 | 7’895.94 | 8’218.50 |

Quelle: Bloomberg, 31. Oktober 2025

Disclaimer

Die in diesem Dokument enthaltenen Informationen wurden mit grösster Sorgfalt und nach bestem Wissen zusammengestellt. Dennoch übernimmt Corefinanz AG keinerlei Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der gemachten Angaben. Die Inhalte dienen ausschliesslich zu Informationszwecken und stellen weder eine verbindliche Auskunft noch eine Empfehlung oder Beratung dar.

Jegliche Haftung seitens Corefinanz AG für direkte oder indirekte Schäden, die aus der Verwendung der in diesem Dokument enthaltenen Informationen resultieren, wird ausdrücklich ausgeschlossen.

Was bedeuten die jüngsten Zinsentwicklungen für Ihr Portfolio? Kontaktieren Sie uns direkt (Link zum Team) oder via Formular – wir unterstützen Ihre Analyse.

Erhalten Sie regelmässig ausgewählte Hintergrundberichte zu Themen, die sich auf Ihre Fremdkapital-finanzierung auswirken – melden Sie sich hier zum Newsletter an:

Olivier Frey

Leiter Financial Engineering bei Corefinanz AG

olivier.frey@corefinanz.ch

+41 44 269 80 85